【2025年版】ふるさと納税と医療費控除は併用できる?限度額への影響・ワンストップ不可・確定申告のやり方

ふるさと納税は「寄附金控除」、医療費控除は「所得控除」のため、原則として併用できます。

ただし、医療費控除を申告する年は、ふるさと納税の控除上限額(限度額)が下がる可能性があり、さらにワンストップ特例は使えず、確定申告が必要になります。

「併用できるの?」「どれくらい限度額が下がる?」「ワンストップを出した後はどうなる?」といった疑問を持つ方も多いでしょう。

この記事では、ふるさと納税と医療費控除を併用する際の影響や注意点、確定申告の手順までを、初めての方にもわかりやすく解説します。

目次

ふるさと納税と医療費控除は併用できる?

ふるさと納税では、「年間の総寄付合計額ー2,000円」の金額が「寄附金控除」として税金から控除されます。

寄附金控除は、医療費控除と併用できます。

このため、医療費控除を申告する予定がある場合でも、ふるさと納税ができます。

ただし、「医療費控除がない場合のふるさと納税」とは異なる点がいくつかあります。

これらの点に注意してふるさと納税の寄付をすることで、医療費控除とふるさと納税をお得に併用できます。

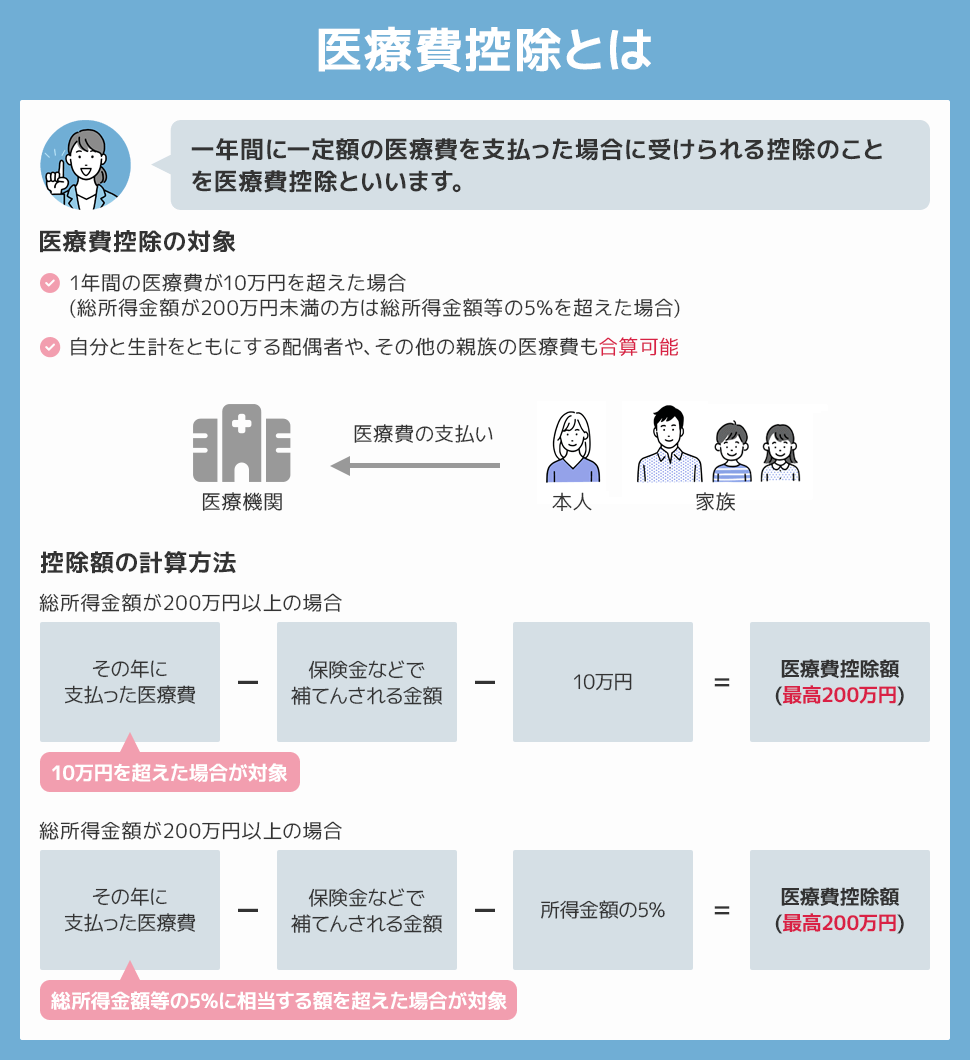

医療費控除とは

医療費控除とは、一定額の医療費を支払ったときに受けられる控除のことです。

自分が払った医療費のほか、自分と生計をともにする配偶者やその他の親族のために支払った医療費も合算できます。

ただし医療費控除が受けられるのは、支払った医療費の額が年間で10万円(総所得金額等が200万円未満の場合は、総所得金額等の5%)を超える場合です。

確定申告で「医療費控除」を申告することで、次の計算式で得られる金額が所得額から差し引かれます。ただし、控除される額の上限は200万円です。

「その年に支払った医療費」-「保険金などで補てんされる金額」-「10万円または所得金額の5%」=医療費控除額(最高200万円)

【ふるさと納税と医療費控除】併用する場合の注意点

ふるさと納税の寄附金控除と医療費控除を併用する場合は、以下の2点を確認しましょう。

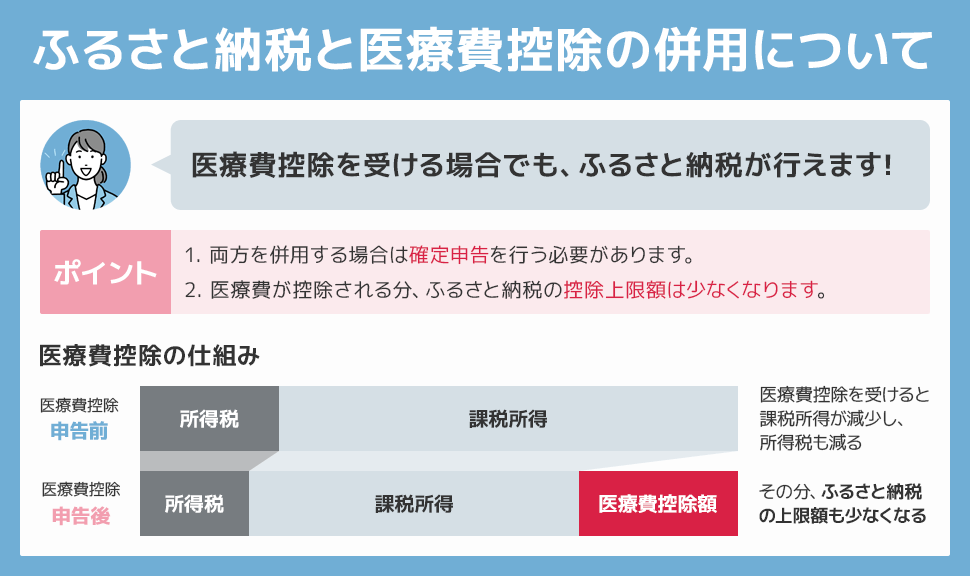

控除上限額が変わる

医療費控除とふるさと納税の寄附金控除を併用する場合、ふるさと納税の控除上限額は、医療費控除がない場合よりも少なくなります。つまり、ふるさと納税で寄付できる額が少なくなります。

これは、医療費控除により課税所得の額が減少するためです。

ふるさと納税の控除上限額とは、「寄附金控除される額の上限額」のことです。控除上限額は、年収や家族構成などにもとづいて異なる額が設定されています。

控除上限額については、以下の記事で詳しく説明していますので参考にしてください。

医療費控除がある場合のふるさと納税控除上限額の計算方法

控除上限額は手計算することもできますが、計算式が複雑です。一方、ふるさと納税ポータルサイトが提供している「シミュレーター」を使うと、必要事項を入力するだけで簡単に試算できます。

楽天ふるさと納税の「詳細版シミュレーター」では、医療費控除や住宅ローン控除などの額を反映した控除上限額が試算できます。

ワンストップ特例制度は使えない

ふるさと納税の寄附金控除と医療費控除を併用する場合は「ワンストップ特例制度」は使えず、確定申告を行う必要があります。

医療費控除は、確定申告を行って申告する必要があるためです。会社員の方も医療費控除は年末調整では申告できず、確定申告を行う必要があります。

ここまでの内容を図にまとめましたので、ぜひ参考にしてください。

控除される税金の種類が変わる

医療費控除がある場合はワンストップ特例制度が使えず、確定申告が必須となります。

ワンストップ特例制度では、所得税からの控除は行われず、控除の全額が翌年度分の住民税から行われます。

しかし確定申告をすると、ふるさと納税の寄附金控除は、所得税と住民税の両方が控除対象となります。

医療費控除は、もともと所得税と住民税の両方が控除対象です。

ふるさと納税と医療費控除の両方の控除を満額受けたい方は、ふるさと納税をする前に「医療費控除額を考慮した控除上限額」を試算しておき、控除上限額の範囲内で寄付をしましょう。

ふるさと納税と医療費控除で失敗しやすいパターン

ふるさと納税の寄附金控除と医療費控除は併用可能ですが、手続きを誤ると正しく控除されないことがあります。以下の2つのパターンに特に注意しましょう。

ワンストップ特例を申請後に医療費控除で確定申告する

ふるさと納税の寄付をし、ワンストップ特例の申請も済ませた後に、まとまった医療費が発生する場合もあるでしょう。

この場合は確定申告を行って、医療費控除とふるさと納税の寄附金控除の両方を申請する必要があります。

確定申告を行うと、ワンストップ特例の申請内容は無効になります。このため確定申告でも再度、寄附金控除の申請を行う必要があります。

「もう、ワンストップ特例制度で寄附金控除は申請してあるから大丈夫」と思って、確定申告で医療費控除だけを申請すると、ふるさと納税の寄附金控除は受けられないので注意しましょう。

ふるさと納税をするタイミングに注意

医療費控除を考慮せずにふるさと納税の寄付をすると、寄付額が控除上限額を超えてしまう可能性があります。

医療費控除を申請する可能性がある年は、ふるさと納税は、まず少なめの額で寄付をしておきましょう。

そして、医療費控除の額が確定した時点でふるさと納税の控除上限額を再度試算し、年末にふるさと納税の寄付額を調整するのがおすすめです。

医療費控除がある場合、ふるさと納税は損?

医療費控除がある場合は、ふるさと納税の控除上限額が少なくなります。しかしこの場合も、ふるさと納税をすることは損にはなりません。

控除上限額の範囲内で寄付を行えば、ふるさと納税をするのはお得です。寄付額の2,000円を超える部分の全額が税金から控除されることに加え、寄付先の自治体から返礼品ももらえるので「実質自己負担2,000円で返礼品がもらえる」と考えることができるからです。

また、返礼品により「お得さ」の程度が異なります。お得な返礼品を探すときは、返礼品の「還元率」が目安となります。

以下の記事では、高還元率の返礼品を特集しています。ぜひご参照ください。

医療費控除は、ふるさと納税の控除上限額にどの程度影響する?

多くの場合、「医療費控除がない場合のふるさと納税の控除上限額」から「医療費控除額の2%程度」の額が減ると考えられます。したがって、ふるさと納税の控除上限額への影響はわずかだといえるでしょう。

ただし、医療費控除の額がかなり大きく、課税所得が大幅に減る場合には、ふるさと納税の控除上限額の減少幅も2%より大きくなると考えられます。

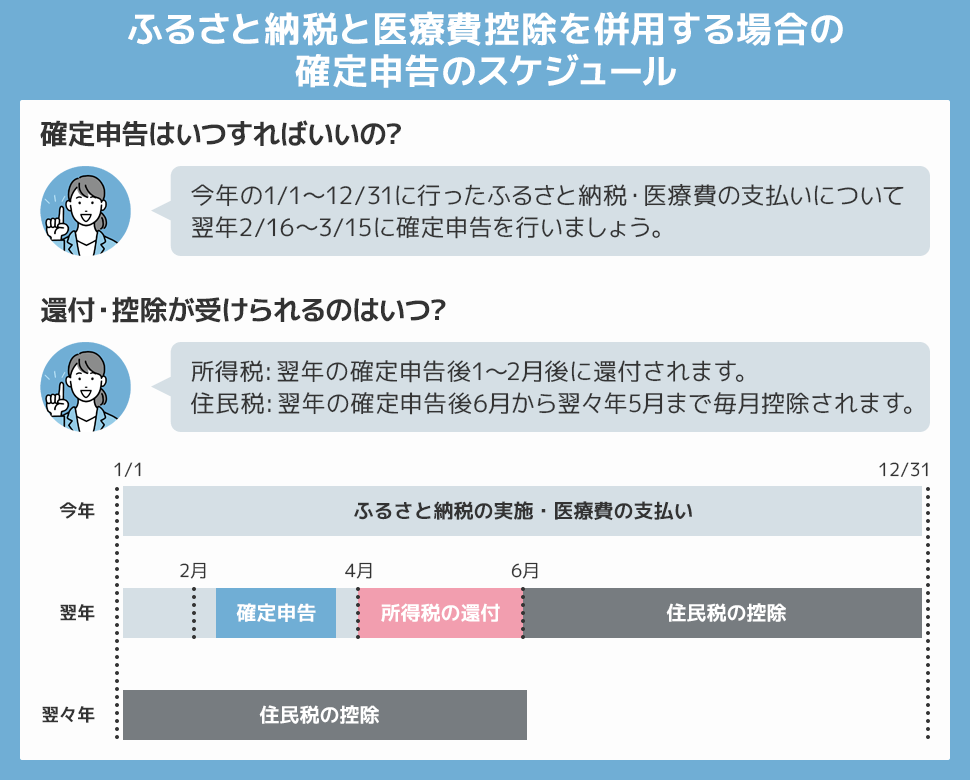

【ふるさと納税と医療費控除】確定申告のやり方

確定申告書の提出期間は例年2月16日~3月15日で、この期間内に書面もしくはオンラインで申告します。

前述したように、ふるさと納税での寄付金額は「寄附金控除」、医療費控除は「医療費控除」の項目で申告します。

確定申告のスケジュールと、税金の控除・還付のタイミングについては以下をご確認ください。

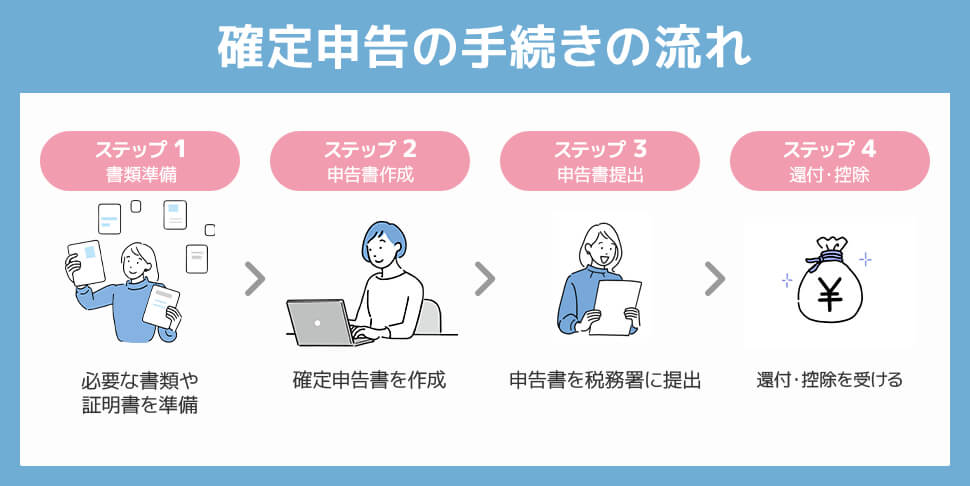

手続きの流れ

確定申告の手続きの流れは以下のようになっています。

必要書類

必要となる書類は、以下です。

【ふるさと納税関連】

・寄附金受領証明書

基本的に、返礼品に同封されています。また、ふるさと納税ポータルサイトによっては「マイページ」からダウンロードできる場合もあります。

・源泉徴収票

・還付金を受け取るための口座(番号)

・マイナンバーカード(通知カード+本人確認書類)

マイナンバーカードがない場合は、「確定申告書等作成コーナー」で申告書を作成する場合のみ、「ID・パスワード方式」で申告できます。

【医療費控除関連】

・医療費控除の明細書

「医療費控除の明細書」に必要事項を記入し、確定申告書に添付する必要があります。オンラインで確定申告書を作成する場合は、オンライン上で「医療費控除の明細書」を作成できます。

医療費の領収書の添付は必要ありませんが、「医療費控除の明細書」作成の際に金額等を参照する必要があるため、1年分の医療費の領収書を保管しておきましょう。

また診療・治療にかかった費用のほか、診療・治療の際の交通費も含めることができるので、これらの支払いの明細書も保管しておきましょう。

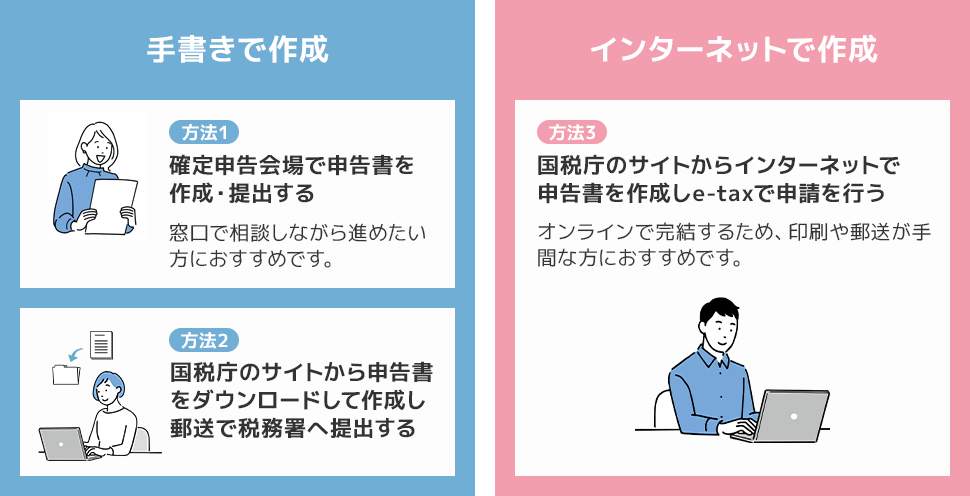

確定申告書の作成・提出方法

以下の3通りの方法があります。

1:手書きで提出

申告会場には「相談コーナー」が設けられており、相談員が常駐しています。申告書の作成方法を詳しく教えてもらえるので、必要書類一式を持って申告会場へ行き、現地で作成して提出するのもひとつの方法です。

また、税務署の窓口でも相談に乗ってもらえます。

ただし確定申告期間中はどちらも混み合うため、事前に状況を確認のうえ赴くようにしてください。

2:郵送で提出

国税庁のサイトから申告書をダウンロードして、手書きで記入して所轄の税務署へ郵送します。

または、確定申告期間になると国税庁のホームページに設けられる「確定申告書等作成コーナー」で必要事項を入力し、印刷して郵送します。

郵送による提出では、通信日付印の日付が申告期間中になるように発送しましょう。

3:インターネット(e-tax)で作成

マイナンバーカードがあれば、e-Taxで簡単に申告ができます。e-Taxでの申告は、以下の手順で行います。

1. 利用者識別番号を取得する

e-Taxを利用するためには、利用者識別番号を取得する必要があります。

国税庁のe-Taxのサイト「ご利用の流れ」で7通りの取得方法を案内しています。利用しやすい方法で手続きを進めましょう。

2. 電子証明書の取得

e-Taxで電子申告をする場合は、電子証明書も必要になります。

マイナンバーカード取得の際に電子証明書を取得しますが、マイナンバーカードを取得していない場合は、事前に電子証明書取得の手続きをしておきましょう。

3. 入力して電子申告する

国税庁の確定申告書等作成コーナーで必要情報を入力した後、画面に従って申告データを送信します。

自分で申告書を作成する場合も、わからないことがあれば「国税局電話相談センター」や「e-Tax・作成コーナーヘルプデスク」へ電話で問い合わせることができます。

スマホでの確定申告のやり方

マイナンバーカードがあれば、スマートフォンから国税庁ホームページの「確定申告書等作成コーナー」で自宅で申告書を作成し、提出することができます。

パソコンの場合と同じく、「確定申告書等作成コーナー」にアクセスし、画面の案内に沿って必要事項を入力することで申告書が作成できます。

またe-Taxを使う場合は、マイナポータルとe-Taxを連携しておくと便利です。

確定申告書の一部の項目が自動入力され、医療費通知情報や寄附金受領証明書などを手入力する必要がなくなります。

ただしスマートフォンによる確定申告は、マイナンバーカードを持っていること、またマイナンバーカード(ICカード)を読み込めるスマートフォンであることが条件となります。

【医療費控除以外】ふるさと納税と住宅ローン控除、生命保険料控除は?

医療費控除以外の控除も、ふるさと納税の寄附金控除と併用できます。例えば住宅ローン控除や生命保険料控除も併用可能です。

この場合も課税所得の額が変わるため、ふるさと納税の控除上限額が変わります。事前にふるさと納税の控除上限額を試算したうえで、寄付を行いましょう。

また、住宅ローン控除とふるさと納税の寄附金控除を申告し、医療費控除は申告しない場合は確定申告は不要なので、ふるさと納税の「ワンストップ特例制度」が利用できます。

ただし、「住宅ローン控除を受ける最初の年は確定申告が必要」と決められていますので、注意してください。

ふるさと納税とiDeCo(個人型確定拠出年金)

iDeCoに加入している方がふるさと納税をするときも、ふるさと納税の控除上限額に注意が必要です。

iDeCoの掛け金は所得控除の対象となっているため、積み立てた金額分が1年間の総所得額から差し引かれます。

総所得額が低くなると、ふるさと納税の控除上限額も低くなります。iDeCoの掛け金も考慮した控除上限額を試算しておきましょう。

ふるさと納税の返礼品を選ぶなら還元率に注目

ふるさと納税の返礼品はなんと280万点以上!その中から還元率の高いお得な返礼品を調査しました。

お得な返礼品の指標、還元率は以下の計算で出しています。

還元率(%)=市場価格÷寄付金額

ふるさと納税ナビでは価格.comやAmazon、楽天市場で同じ商品の最安値を市場価格として参考にしています。また、新商品の家電などはメーカーのサイトや大手家電量販店の実売価格を参考にしています。

また、絞り込みを変更すれば、還元率以外にもレビュー件数の多い順などもわかります。人気の返礼品を知りたいという方はこちらもご活用ください。

ふるさと納税と医療費控除のよくある質問

医療費控除がある年は、「併用できるか」よりも、控除上限額への影響と申告方法の違いを正しく理解することが重要です。

ここでは、ふるさと納税と医療費控除について特に誤解されやすいポイントをQ&A形式で整理します。

Q1. ふるさと納税と医療費控除は併用できますか?

A.はい、併用できます。

ふるさと納税は寄附金控除、医療費控除は所得控除として、それぞれ別の控除制度に位置づけられているため、同一年分の確定申告で同時に適用することが可能です。

Q2. 医療費控除があると、ふるさと納税の限度額は下がりますか?

A.下がる場合があります。

医療費控除は所得控除のため、課税所得が減少します。その結果、所得税・住民税の計算に影響し、ふるさと納税の控除上限額が変動する可能性があります。

実際の影響額は、年収・家族構成・医療費控除額・その他の控除内容によって異なるため、医療費控除を反映させた状態で限度額シミュレーションを行うことが重要です。

Q3. 医療費控除を申告する年は、ワンストップ特例制度を利用できますか?

A.利用できません。

医療費控除を受けるためには確定申告が必要となり、確定申告を行う場合はワンストップ特例制度の適用対象外となります。

そのため、医療費控除を申告する年は、ふるさと納税についても確定申告で寄附金控除として申告する必要があります。

Q4. ワンストップ特例を申請した後に医療費控除で確定申告をした場合はどうなりますか?

A.その場合、ワンストップ特例の申請は無効となります。

確定申告を行う際には、医療費控除だけでなく、ふるさと納税の寄附金控除も必ず同じ確定申告書に含めて申告し直す必要があります。

ふるさと納税分を申告し忘れると、控除が適用されないため注意が必要です。

Q5. 医療費控除があると、ふるさと納税は損になりますか?

A.制度上、損になるわけではありません。

医療費控除によって限度額が変動する可能性はありますが、その年の正しい控除上限額の範囲内で寄附を行えば、自己負担額2,000円で控除を受ける仕組み自体は変わりません。

重要なのは、医療費控除を考慮した上で寄附額を調整することです。

Q6. 確定申告では何を用意すればいいですか?

A.主に以下の書類・情報が必要です。

・ふるさと納税の寄附金受領証明書

・医療費控除の明細書

・マイナンバー確認書類

・還付金を受け取る金融機関口座の情報

なお、医療費の領収書は提出不要ですが、税務署から求められた場合に備え、自宅で5年間保管する必要があります。

Q7. 医療費控除にはどこまで含められますか?交通費も対象ですか?

A.医療費控除には、本人だけでなく、生計を一にする配偶者や親族の医療費も含めることができます。

また、治療のために通院した際の公共交通機関(電車・バス等)の運賃は、医療費控除の対象となります。

一方で、タクシー代や自家用車のガソリン代・駐車場代は、原則として対象外とされています(例外的に認められる場合を除く)。

判断に迷う場合は、税務署等で確認するのが安心です。

Q8. 住宅ローン控除やiDeCoなど、他の控除とも併用できますか?

A.併用は可能です。

ただし、住宅ローン控除や生命保険料控除、iDeCo(小規模企業共済等掛金控除)などは、いずれも税額や所得に影響するため、ふるさと納税の控除上限額が変動する可能性があります。

特に住宅ローン控除の初年度など、確定申告が必要な年は、ワンストップ特例制度が利用できない点にも注意が必要です。

まとめ

ふるさと納税と医療費控除は、制度上併用可能です。

しかし、医療費控除を申告する年は、ふるさと納税の控除上限額が変動する可能性があり、またワンストップ特例制度は利用できず、確定申告が必要になります。

特に注意したいのは、ワンストップ特例を申請した後に医療費控除で確定申告を行い、ふるさと納税分の申告を忘れてしまうケースです。

医療費控除を行う場合は、ふるさと納税も必ず同じ確定申告で申告しましょう。

事前に医療費控除を反映させた限度額を確認しておけば、制度を正しく活用しながら、安心してふるさと納税を行うことができます。

さらにお得に寄付したい場合は、高還元率の返礼品にも注目してみてくださいね。