【税理士監修】ふるさと納税の控除上限額(限度額)シミュレーション!計算方法も解説

ふるさと納税では税金の控除が受けられますが、控除される額には上限が設けられています。

控除上限額(限度額)は年収などにより異なるので、自分の控除上限額を計算して、その範囲内で寄付をすることでふるさと納税制度をお得に活用できます。

この記事では、「シミュレーター」を使って控除上限額を簡単にシミュレーションする方法をご紹介。より正確に計算する方法もご紹介します。

ふるさと納税とは

ふるさと納税は、任意の自治体に寄付ができる制度です。

寄付をすると、「年間の総寄付金額ー2,000円」の額が、所得税や住民税から控除されます。この2,000円は、手数料のようなものだと考えてください。

そして控除が受けられるほかにも、寄付先の自治体から返礼品がもらえます。

返礼品はその自治体の特産品で、食品や日用品、家具や寝具、家電製品やサービス、旅行券などのたくさんの種類から選ぶことができます。

つまりふるさと納税では、実質2,000円の自己負担で返礼品がもらえると考えることができます。非常にお得な制度なので、物価高の昨今は特に、ふるさと納税を利用する方が増えています。

ふるさと納税の「控除上限額」とは

ふるさと納税では控除が受けられますが、寄付をすればするほど控除額が増えるわけではありません。

控除される額には、寄付者の収入や家族構成などに応じて上限が設定されています。

この上限額は「控除上限額」または「控除限度額」と呼ばれます。

控除上限額を超えて寄付したらどうなる?

ふるさと納税の寄付自体に上限は定められておらず、寄付したいだけ寄付することができます。

しかし控除上限額を超えて寄付をした分の金額は税金から控除されず、自己負担となります。

このため、自己負担額を最小限の2,000円に抑えて「お得に寄付をしたい」という場合は、控除上限額の範囲内で寄付をする必要があります。

したがって、寄付をする前に自分の「控除上限額の目安」を計算して、把握しておくことが大事です。

控除上限額の調べ方

控除上限額は、以下のような調べ方があります。

1. 簡易シミュレーターでおおまかな控除上限額を把握

「とりあえず、控除上限額がどのくらいなのかざっくり知りたい」という場合は、以下の簡易シミュレーターで計算できます。

ご自身の年収と家族構成を入力すると、控除上限額のおおまかな目安がわかります。

あなた(寄付者様)の給与収入必須

あなたの家族構成必須

シミュレーション結果

までのふるさと納税が控除の目安となります。

- 本フォームは総務省ポータルサイトの早見表に基づき設計しております。総務省ポータルサイトの早見表はこちら。

- シミュレーション結果はあくまで寄付上限額の目安となります。

より正確な金額を知りたい場合はお住まいの自治体もしくは税理士等にご相談ください。 - シミュレーション結果に関する、何らかのトラブルや損失、損害等が発生した場合にも、一切の保証をいたしかねます。

入力するのはいつの年収?

シミュレーターの「給与収入」の欄には、現行の年(つまり寄付をする年)の年収を入力しましょう。

ふるさと納税の寄付の控除は、寄付をした年の所得税と、翌年の住民税から行われるためです。

「今年の正確な年収額」は年末にならないとわかりませんが、現時点でわかるおおよその目安額で控除上限額を計算しましょう。

したがって、算出される控除上限額も「目安額」となります。

年末が近づき、今年の年収が確定した時点で控除上限額を再計算し、すでに寄付をした場合もまだ控除上限額に余裕があれば、上限額ギリギリまで寄付をする方もいます。このため、年末は駆け込み寄付が増えるのです。

「給与収入」欄には「額面」の数字を入力

シミュレーターには「給与収入」を入力する欄があります。給与収入とは、税金や社会保険料が天引きされる前の「額面」の金額です。天引き後の「手取り」は「給与所得」と呼ばれます。

控除上限額の計算に必要な「給与収入」は手取りではなく「額面」なので、過去の年度の源泉徴収票を参考にする場合は「支払金額」に印字されている数字が該当します。

2. 給与所得者の場合:早見表で目安額を確認

以下の表は、総務省が作成している年収及び家族構成別の控除上限額早見表の写しです。

こちらは給与所得者で、住宅ローン控除や医療費控除などの他の控除がない場合の目安額です。事業者の方や年金収入のみの方、他の控除も受ける給与所得者の方の場合は、この表の額とは異なりますのでご注意ください。

| 年収\家族構成 | 独身または共働き | 夫婦 | 共働き +子供一人 (高校生) | 共働き+子供一人 (大学生) | 夫婦+子供一人 (高校生) | 共働き+子供二人 (大学生と高校生) | 夫婦+子供二人 (大学生と高校生) | |

|---|---|---|---|---|---|---|---|---|

| 300万円 | 28,000円 | 19,000円 | 19,000円 | 15,000円 | 11,000円 | 7,000円 | - | |

| 325万円 | 31,000円 | 23,000円 | 23,000円 | 18,000円 | 14,000円 | 10,000円 | 3,000円 | |

| 350万円 | 34,000円 | 26,000円 | 26,000円 | 22,000円 | 18,000円 | 13,000円 | 5,000円 | |

| 375万円 | 38,000円 | 29,000円 | 29,000円 | 25,000円 | 21,000円 | 17,000円 | 8,000円 | |

| 400万円 | 42,000円 | 33,000円 | 33,000円 | 29,000円 | 25,000円 | 21,000円 | 12,000円 | |

| 425万円 | 45,000円 | 37,000円 | 37,000円 | 33,000円 | 29,000円 | 24,000円 | 16,000円 | |

| 450万円 | 52,000円 | 41,000円 | 41,000円 | 37,000円 | 33,000円 | 28,000円 | 20,000円 | |

| 475万円 | 56,000円 | 45,000円 | 45,000円 | 40,000円 | 36,000円 | 32,000円 | 24,000円 | |

| 500万円 | 61,000円 | 49,000円 | 49,000円 | 44,000円 | 40,000円 | 36,000円 | 28,000円 | |

| 525万円 | 65,000円 | 56,000円 | 56,000円 | 49,000円 | 44,000円 | 40,000円 | 31,000円 | |

| 550万円 | 69,000円 | 60,000円 | 60,000円 | 57,000円 | 48,000円 | 44,000円 | 35,000円 | |

| 575万円 | 73,000円 | 64,000円 | 64,000円 | 61,000円 | 56,000円 | 48,000円 | 39,000円 | |

| 600万円 | 77,000円 | 69,000円 | 69,000円 | 66,000円 | 60,000円 | 57,000円 | 43,000円 | |

| 625万円 | 81,000円 | 73,000円 | 73,000円 | 70,000円 | 64,000円 | 61,000円 | 48,000円 | |

| 650万円 | 97,000円 | 77,000円 | 77,000円 | 74,000円 | 68,000円 | 65,000円 | 53,000円 | |

| 675万円 | 102,000円 | 81,000円 | 81,000円 | 78,000円 | 73,000円 | 70,000円 | 62,000円 | |

| 700万円 | 108,000円 | 86,000円 | 86,000円 | 83,000円 | 78,000円 | 75,000円 | 66,000円 | |

| 725万円 | 113,000円 | 104,000円 | 104,000円 | 88,000円 | 82,000円 | 79,000円 | 71,000円 | |

| 750万円 | 118,000円 | 109,000円 | 109,000円 | 106,000円 | 87,000円 | 84,000円 | 76,000円 | |

| 775万円 | 124,000円 | 114,000円 | 114,000円 | 111,000円 | 105,000円 | 89,000円 | 80,000円 | |

| 800万円 | 129,000円 | 120,000円 | 120,000円 | 116,000円 | 110,000円 | 107,000円 | 85,000円 |

| 年収\家族構成 | 独身または共働き | 夫婦 | 共働き +子供一人 (高校生) | 共働き+子供一人 (大学生) | 夫婦+子供一人 (高校生) | 共働き+子供二人 (大学生と高校生) | 夫婦+子供二人 (大学生と高校生) |

|---|---|---|---|---|---|---|---|

| 825万円 | 135,000円 | 125,000円 | 125,000円 | 122,000円 | 116,000円 | 112,000円 | 90,000円 |

| 850万円 | 140,000円 | 131,000円 | 131,000円 | 127,000円 | 121,000円 | 118,000円 | 108,000円 |

| 875万円 | 146,000円 | 137,000円 | 136,000円 | 132,000円 | 126,000円 | 123,000円 | 114,000円 |

| 900万円 | 152,000円 | 143,000円 | 141,000円 | 138,000円 | 132,000円 | 128,000円 | 119,000円 |

| 925万円 | 159,000円 | 150,000円 | 148,000円 | 144,000円 | 138,000円 | 135,000円 | 125,000円 |

| 950万円 | 166,000円 | 157,000円 | 154,000円 | 150,000円 | 144,000円 | 141,000円 | 131,000円 |

| 975万円 | 173,000円 | 164,000円 | 160,000円 | 157,000円 | 151,000円 | 147,000円 | 138,000円 |

| 1000万円 | 180,000円 | 171,000円 | 166,000円 | 163,000円 | 157,000円 | 153,000円 | 144,000円 |

| 1100万円 | 218,000円 | 202,000円 | 194,000円 | 191,000円 | 185,000円 | 181,000円 | 172,000円 |

| 1200万円 | 247,000円 | 247,000円 | 232,000円 | 229,000円 | 229,000円 | 219,000円 | 206,000円 |

| 1300万円 | 326,000円 | 326,000円 | 261,000円 | 258,000円 | 261,000円 | 248,000円 | 248,000円 |

| 1400万円 | 360,000円 | 360,000円 | 343,000円 | 339,000円 | 343,000円 | 277,000円 | 277,000円 |

| 1500万円 | 395,000円 | 395,000円 | 377,000円 | 373,000円 | 377,000円 | 361,000円 | 361,000円 |

| 1600万円 | 429,000円 | 429,000円 | 412,000円 | 408,000円 | 412,000円 | 396,000円 | 396,000円 |

| 1700万円 | 463,000円 | 463,000円 | 446,000円 | 442,000円 | 446,000円 | 430,000円 | 430,000円 |

| 1800万円 | 498,000円 | 498,000円 | 481,000円 | 477,000円 | 481,000円 | 465,000円 | 465,000円 |

| 1900万円 | 533,000円 | 533,000円 | 516,000円 | 512,000円 | 516,000円 | 500,000円 | 500,000円 |

| 2000万円 | 569,000円 | 569,000円 | 552,000円 | 548,000円 | 552,000円 | 536,000円 | 536,000円 |

| 2100万円 | 604,000円 | 604,000円 | 587,000円 | 583,000円 | 587,000円 | 571,000円 | 571,000円 |

| 2200万円 | 640,000円 | 640,000円 | 623,000円 | 619,000円 | 623,000円 | 607,000円 | 607,000円 |

| 2300万円 | 773,000円 | 773,000円 | 754,000円 | 749,000円 | 754,000円 | 642,000円 | 642,000円 |

| 2400万円 | 814,000円 | 814,000円 | 795,000円 | 790,000円 | 795,000円 | 776,000円 | 776,000円 |

| 2500万円 | 855,000円 | 855,000円 | 835,000円 | 830,000円 | 835,000円 | 817,000円 | 817,000円 |

シミュレーションでより正確に確認

早見表で確認した控除上限額は、「給与所得者で、ふるさと納税以外の控除がない」場合のおおまかな目安額です。

より正確な控除上限額の目安を知りたい場合や、給与所得者以外の方、ふるさと納税以外の控除も受ける方は、ふるさと納税ポータルサイトが提供しているシミュレーターで試算するのがおすすめです。

各ふるさと納税ポータルサイトがシミュレーターを提供していますが、それぞれ機能や精度が異なります。

このため、複数のふるさと納税ポータルサイトのシミュレーターで試算し、それぞれの結果を比較して参考にすることをおすすめします。

ここでは、2つのふるさと納税ポータルサイトのシミュレーターを紹介します。

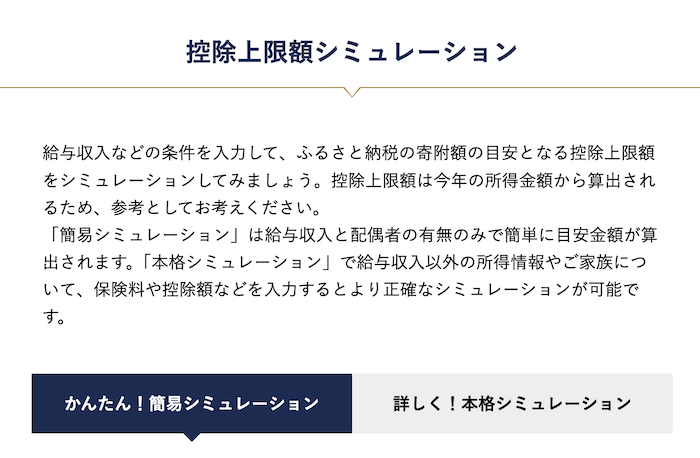

「ふるなび」のシミュレーション

ふるなびのシミュレーターは、「かんたん!簡易シミュレーション」と「詳しく!本格シミュレーション」の2つに分かれています。

「かんたん!簡易シミュレーション」では、給与収入と配偶者控除の有無の入力のみで控除上限額の目安が計算されます。

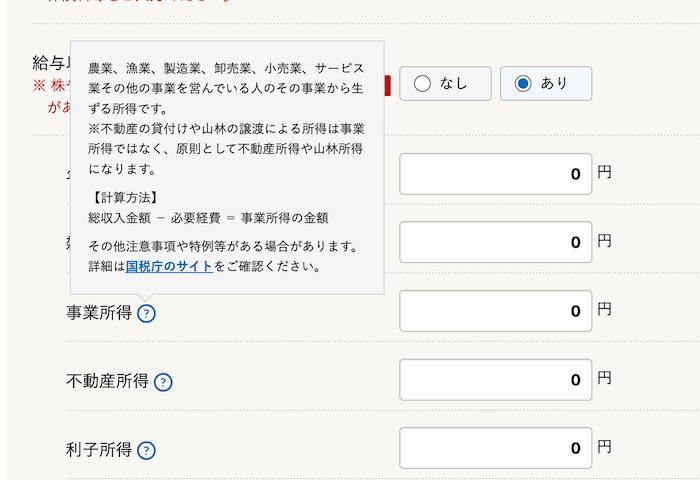

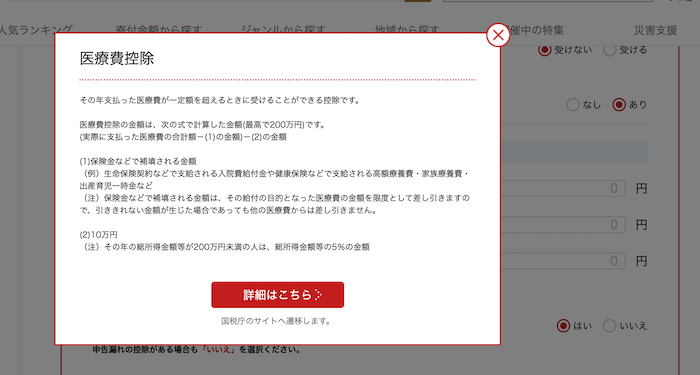

一方「詳しく!本格シミュレーション」では、「給与以外の所得」の項目で「あり」を選ぶと、年金収入や雑所得、事業所得などの項目も入力可能。生命保険料控除や医療費控除、住宅ローン控除なども入力できます。

各項目の横にある「?」をクリックすると、説明が表示されます。

「楽天ふるさと納税」のシミュレーション

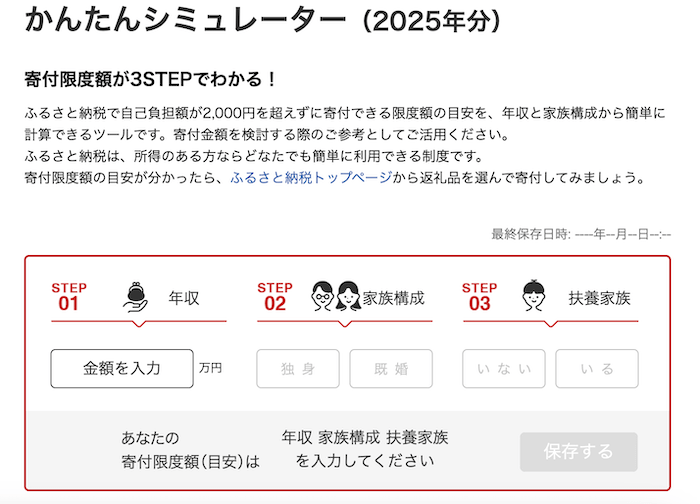

楽天ふるさと納税のシミュレーターも、「かんたんシミュレーター」と「詳細版シミュレーター」の2種類があります。

「かんたんシミュレーター」では、年収・家族構成・扶養家族の有無の3ステップで控除上限額の目安が計算できます。

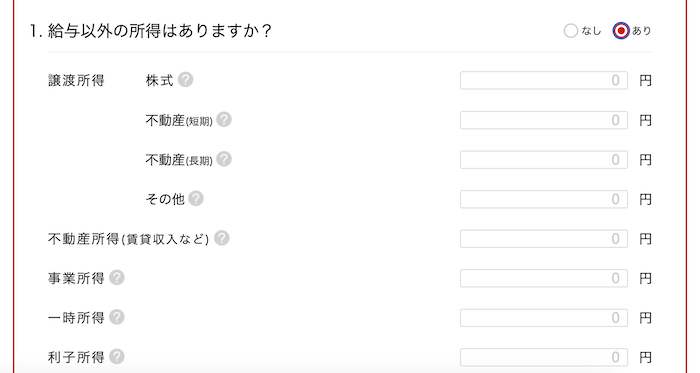

「詳細版シミュレーター」では、「1. 給与以外の所得はありますか?」の項目で「あり」を選ぶと、譲渡所得や不動産所得、事業所得などが入力できる欄が表示されます。

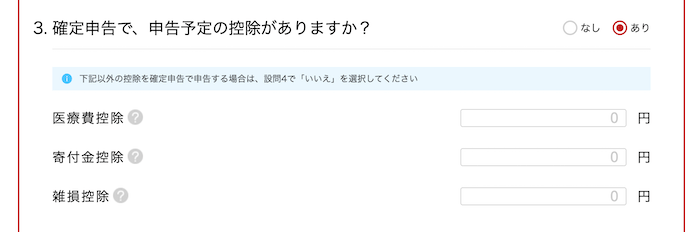

また「3. 確定申告で、申告予定の控除がありますか?」の項目で「あり」を選ぶと、医療費控除やふるさと納税以外の寄付金控除などが入力できる欄が表示されます。

各項目の横にある「?」をクリックすると、説明が表示されます。

ふるさと納税の控除額の計算方法

ふるさと納税の控除上限額をシミュレーションではなく手計算したい場合は、以下の計算式で算出できます。

控除限度額 =(住民税の所得割額 × 20%)÷(100% – 10% – (所得税率 × 復興税率1.021)+ 2,000円)

※令和19年中の寄付までは、所得税の税率は復興特別所得税(所得税率×2.1%)を加算した率となります

*住民税所得割額とは?

住民税には、以下の2種類があります。

・均等割:すべての人にかかる住民税。額は一律で決まっている

・所得割:前年の所得によって変わる住民税。額は下記の計算式で算出

所得割額 =(前年の所得の合計額 – 所得控除額)× 税率10% – 租税控除

控除の申請方法により控除の方法が異なる

ふるさと納税は寄付であるため、控除は「寄附金控除」という項目で行われます。しかし寄付をしただけで自動的に控除されるのではなく、控除を申請する必要があります。

控除を申請する方法には「ワンストップ特例制度」を利用する方法と、確定申告を行う方法の2通りがあります。そしてどちらの方法で申請するかにより、控除の方法が以下のように異なります。

・ワンストップ特例制度で申請した場合:住民税からのみ控除

・確定申告で申請した場合:住民税と所得税の両方から控除

しかしいずれの場合も、控除される合計額はほぼ同じです。

ワンストップ特例制度とは

ワンストップ特例制度は、「給与所得者である」「その年のふるさと納税の寄付先が5自治体以内」などの条件を満たす場合に利用できる制度です。

寄付先の自治体に申請書を郵送するだけで手続きが完了するほか、ふるさと納税ポータルサイトによっては、オンライン上で手続きが完結する場合もあります。

ワンストップ特例制度で申請した場合

ワンストップ特例制度を使って控除を申請した場合は、控除額の全額が、ふるさと納税を行った翌年度の住民税から控除されます。

寄付をした翌年の6月から翌々年5月までの1年間、12回に分けて支払う住民税から毎月「減額」という形で控除されます。

住民税の控除は、「基本分」と「特例分」に分かれます。

住民税(基本分)の控除額の計算式

控除額 =(ふるさと納税寄付額-2,000円)×10%

※控除の対象となるふるさと納税額は、総所得金額の30%が上限

住民税(特例分)の控除額の計算式

控除額 =(ふるさと納税寄付額- 2,000円)×(100% – 10%(基本分の税額控除)- 所得税率)

※令和19年中の寄付までは、所得税の税率は復興特別所得税(所得税率×2.1%)を加算した率となります

※この特例額が、住民税所得割額の2割を超えない場合は上記の計算式が適用されます。2割を超える場合は、下記の計算式で算出されます。

控除額 =(住民税所得割額)× 20%

確定申告で申請した場合

確定申告で控除を申請した場合、ふるさと納税の控除は寄付をした年の所得税と、寄付をした翌年の所得税から控除されます。

所得税は、確定申告提出後1~2ヶ月後に「所得税の還付」という形で控除されます。

住民税は、寄付をした翌年6月から翌年5月までの1年間、12回に分けて住民税から毎月「減額」という形で控除されます。

所得税の控除額の計算式

所得税からの控除額は、以下の計算式で算出されます。

控除額 =(ふるさと納税寄付額 – 2,000円)×所得税率

※控除の対象となるふるさと納税額は、総所得金額の40%が上限です

※令和19年中の寄付までは、所得税の税率は復興特別所得税(所得税率×2.1%)を加算した率となります

この計算式で計算した「所得税の控除額」に、住民税(基本分)の控除額の計算式と住民税(特例分)の控除額の計算式で計算した「住民税からの控除額」を加えた合計額が、控除額となります。

ふるさと納税控除上限額Q&A

Q. 夫婦の場合の計算の仕方は?

A. 配偶者控除の有無で計算方法が変わります

ふるさと納税の寄付者の配偶者に収入がなく、寄付者が配偶者(特別)控除の適用を受けない場合は、総務省の早見表の「夫婦」のケースに該当します。

一方、夫婦であってもふるさと納税の寄付者が配偶者(特別)控除の適用を受けない場合は、総務省の早見表の「共働き」のケースに該当します。

ふるさと納税ポータルサイトの「詳細シミュレーション」を使う場合は、「配偶者の給与収入」を入力できる欄があるので、入力すると配偶者(特別)控除が受けられるかどうかが自動計算されます。

Q. 住宅ローン控除や医療費控除も受ける場合は?

A. ふるさと納税の控除上限額が低くなります

住民ローン控除や医療費控除など、ふるさと納税以外の控除も受ける場合は「所得」の額が変わるので、ふるさと納税の控除上限額は低くなります。

ふるさと納税以外の控除も受ける場合は、ふるさと納税ポータルサイトが提供している詳細なシミュレーションができるシミュレーターを使って試算することをおすすめします。

Q. 自営業の場合の控除上限額は?

A. 自営業の場合は、シミュレーターで計算するのがおすすめです

自営業の場合は、総務省が提供している控除上限額の早見表は当てはまりません。ふるさと納税ポータルサイトが提供している詳細版シミュレーターを使って控除上限額を試算することができます。

例えば楽天ふるさと納税の「詳細版シミュレーター」の場合は、「1. 給与以外の所得はありますか?」の項目で「あり」を選ぶと、その他の所得の種別が表示されるので入力することができます。

Q. 寄付した額が控除上限額を超えたかの確認方法は?

A. 実際に控除が行われた後に控除額を確認します

総務省の早見表が示す額やふるさと納税ポータルサイトが提供しているシミュレーターで算出する額は、あくまでも「目安」の額です。

寄付した額が控除上限額を超えたかどうかは、実際に控除が行われた後に控除額を確認することでわかります。

ワンストップ特例制度で控除を申請した場合

ワンストップ特例制度で控除を申請した場合は、控除の全額が住民税から行われるので、毎年6月頃に届く「住民税決定通知書」という書類で実際に控除された額を確認することができます。

住民税決定通知書はその年に納めるべき住民税額を通知するもので、すでに決定した住民税の額が記載されています。

この金額を見れば、自分の寄付金額が限度額を超えたかどうかが正確にわかります。

確定申告で控除を申請した場合

確定申告で控除を申請した場合は、所得税と住民税の両方から控除が行われます。

所得税の還付額は、確定申告書の控えの「還付される税金」欄に記載されています。

住民税からの控除額はワンストップ特例制度を利用した場合と同じく、住民税決定通知書で確認できます。

詳しい確認方法は以下の記事で説明していますので、参考にしてください。

ふるさと納税の控除上限額(限度額)を把握したら、返礼品を選ぼう

控除上限額の目安がわかったら、さっそく返礼品を選びましょう。

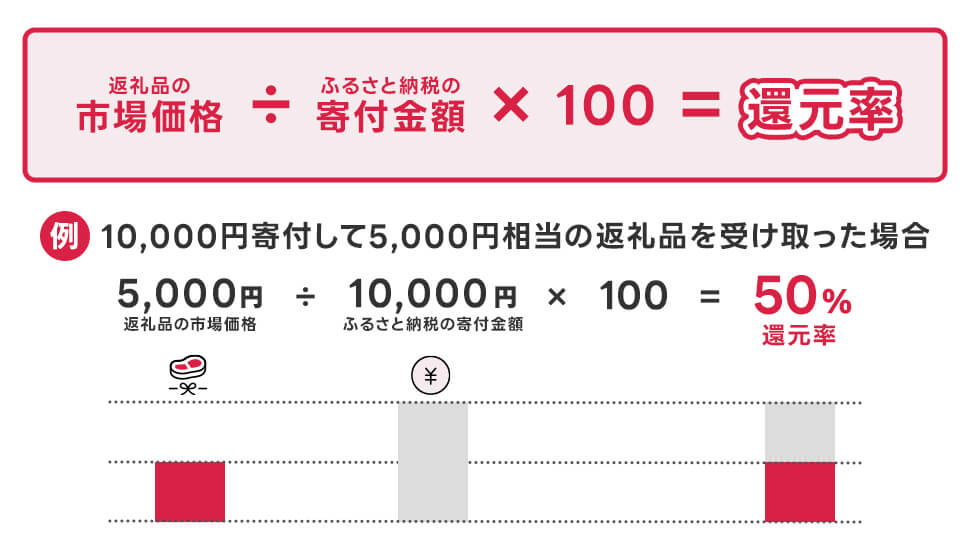

「お得さ」を重視して返礼品を選ぶ場合は、返礼品の「還元率」が目安となります。

還元率とは、「寄付金額に対する市場価格の割合」で、返礼品の「お得さの度合い」を示す指標として用いられています。

以下の計算式で求められ、数値が大きいほどその返礼品は「お得」だと考えられます。

ここでは、ふるさと納税返礼品の還元率ランキングを紹介します。

このランキングはまた、寄付金額やふるさと納税ポータルサイト、レビュー件数などでも絞り込むことができます。さまざまな条件で返礼品を探す際にお役立てください。

まとめ

ふるさと納税の控除上限額について解説しました。

控除上限額の範囲内で寄付をすれば、自己負担を最小額の2,000円に抑えてお得に寄付ができます。

物価高の今、実質2,000円で返礼品がもらえるふるさと納税をぜひお得に活用してくださいね。

監修者

監修:坂根正哉

focAs会計事務所&労務事務所 代表税理士、資格の学校TAC 非常勤講師(税理士試験 法人税法)

2010年に明治大学を卒業。TAC株式会社に非常勤講師として入社し、二足の草鞋で都内の税理士事務所に勤務。2013年に税理士試験合格。2017年に開業税理士として登録。現在は、クラウド会計に特化した会計&労務事務所を東京と福岡の2拠点で展開している。